Il back spread rientra in una delle strategie che si possono costruire quando si opera con le opzioni nei mercati finanziari. Fare trading con questi strumenti finanziari è molto diverso che farlo con altre attività, in quanto è possibile prendere profitto non solo dal movimento di un asset ma anche quando questo non si muove al passare del tempo. Come vedremo, però, il trascorrere del tempo non è il migliore alleato di una strategia di back spread, che invece può contare su un altro elemento fondamentale che influenza il valore delle opzioni: la volatilità. Ma entriamo nel dettaglio per scoprire come funziona questa strategia, quali sono le caratteristiche principali e quando è resa vincente.

Opzioni: cosa sono e come funzionano

Prima di trattare l'argomento del back spread, è utile fare un rinfresco su cosa siano le opzioni e sul loro funzionamento. Un'opzione è un contratto con il quale un soggetto si assume il diritto, ma non l'obbligo, di acquistare (vendere) un'attività finanziaria sottostante (azione, indice, materia prima, valuta, ETF, ecc.) a o entro una certa scadenza a un prezzo prefissato (strike price) pagando una somma di denaro (premio). Se il diritto è ad acquistare si parla di opzioni call; nel caso in cui il diritto è a vendere si è di fronte a opzioni put.

Le opzioni acquistate fanno guadagnare alla scadenza se il sottostante si muove nella direzione desiderata, con il profitto che dovrà essere calcolato togliendo l'importo del premio versato. Mentre la perdita massima è limitata al premio, qualunque cosa succeda al sottostante alla scadenza. In sostanza, quindi, le opzioni funzionano un po' come i contratti di assicurazione, poiché proteggono da eventi contrari di mercato. Le opzioni possono essere anche vendute, incassando il premio. In tal caso, questo rappresenta il guadagno massimo, mentre la perdita è direttamente proporzionale all'andamento sfavorevole del sottostante.

Come accennato, il valore delle opzioni sul mercato dipende da diversi fattori, oltre il prezzo e la direzione del sottostante, ossia il tempo e la volatilità. Il trascorrere del tempo fa scendere il valore del premio trattato sul mercato, perché mancando meno alla scadenza esiste una minore probabilità che il movimento del sottostante si indirizzi verso l'area di guadagno. La volatilità è correlata positivamente al premio, perché quanto più essa aumenta tanto più velocemente il sottostante si muove verso la direzione desiderata.

Nell'ambito delle tante distinzioni che si possono fare tra le opzioni, è importante differenziare tra:

- ATM (At The Money), quando al momento della stipula del contratto di opzione, lo strike price e il prezzo di mercato del sottostante coincidono. Ciò vale sia per le call che per le put;

- ITM (In The Money), allorché il prezzo di mercato è superiore allo strike price per le call e inferiore per le put;

- OTM (Out of The Money), se il prezzo di mercato è inferiore allo strike price per le call e superiore per le put.

Opzioni ATM, ITM e OTM: cosa sono e come funzionano

Back spread: caratteristiche e funzionamento

Il back spread è una strategia che punta sulla direzione del sottostante, sia in salita che in discesa. Il distinguo è tra le possibilità di guadagno se l'attività prende una direzione piuttosto che l'altra, nel senso che in un caso il profitto è potenzialmente illimitato, in un altro a un certo punto raggiunge un valore massimo. Invece, se il sottostante non si muove o si muove poco, la strategia sarà in perdita. Il passivo sarà tanto maggiore quanto più contenuto è il movimento. Pertanto, quanto più ci si avvicina alla scadenza, tanto più la strategia risulta in un'area negativa di profitto se non c'è un importante spostamento dei prezzi dell'asset sottostante.

Il decadimento temporale, rappresentato nel gergo delle opzioni dalla lettera greca Theta, quindi ha un rapporto negativo con il back spread. Al contrario, la volatilità, indicata dalla lettera Vega, è correlata positivamente, perché fa oscillare con più rapidità il prezzo del sottostante fino a condurlo nell'area di profitto.

Back spread: tipologie

Come abbiamo detto, il back spread guadagna se il sottostante si muove in qualunque direzione, con un utile potenzialmente illimitato in una e massimo in un'altra. Ma qual è la direzione che fa configurare un tipo di profitto piuttosto che un altro? Al riguardo si hanno due tipologie di strategia: la back spread call e la back spread put.

Back spread call

La back spread call consiste nella vendita di una call ATM e contemporaneamente nell'acquisto di due call OTM alla stessa scadenza. Si ipotizzi di implementare la strategia riferita a un sottostante rappresentato da azioni, nel seguente modo:

1 short call strike price 100 scadenza 3 mesi;

2 long call strike price 105 scadenza 3 mesi.

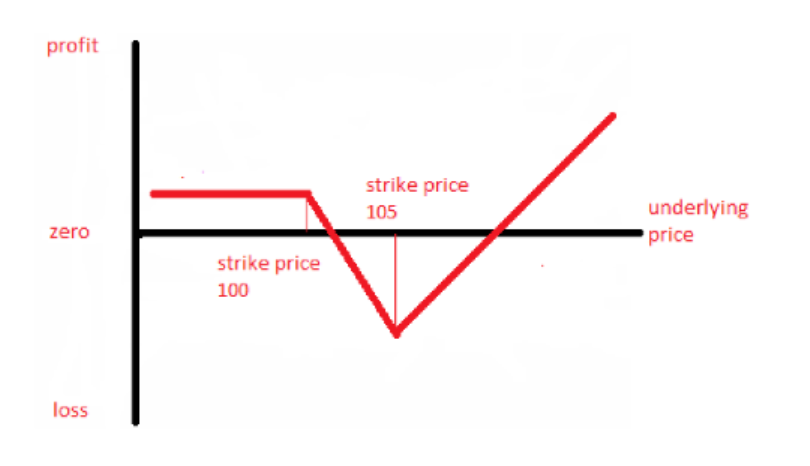

Graficamente, il pay-off può essere rappresentato dalla figura successiva:

Come si può vedere, vi è un'area di perdita delimitata intorno allo strike price di 105, che rappresenta il punto in cui il passivo è massimo. Quest'ultimo è costituito dalla differenza tra i premi pagati per le due call acquistate e il premio incassato per la call venduta. La perdita si riduce fino a trasformarsi in profitto via via che il sottostante si muove. La strategia avrà un guadagno che cresce illimitatamente se il prezzo del sottostante sul mercato sale; mentre se tale prezzo scende fino a sotto 100, il guadagno raggiunge un valore massimo. Quanto più è larga la forbice tra lo strike price delle long call e quello della short put, tanto più l'area di perdita si estende pur con un passivo massimo inferiore. Questo succede perché le opzioni acquistate saranno più OTM e quindi costeranno di meno.

Back spread put

La back spread put è una strategia che consiste nella vendita di una put ATM e nell'acquisto contemporaneamente di due put OTM alla stessa scadenza. A differenza della back spread call, in questo caso si si vuole maggiormente dare direzione ribassista, puntando su un movimento short del sottostante. Ad esempio, la back spread put può essere costruita nel seguente modo:

1 short put strike price 100 scadenza 3 mesi;

2 long put strike price 95 scadenza 3 mesi.

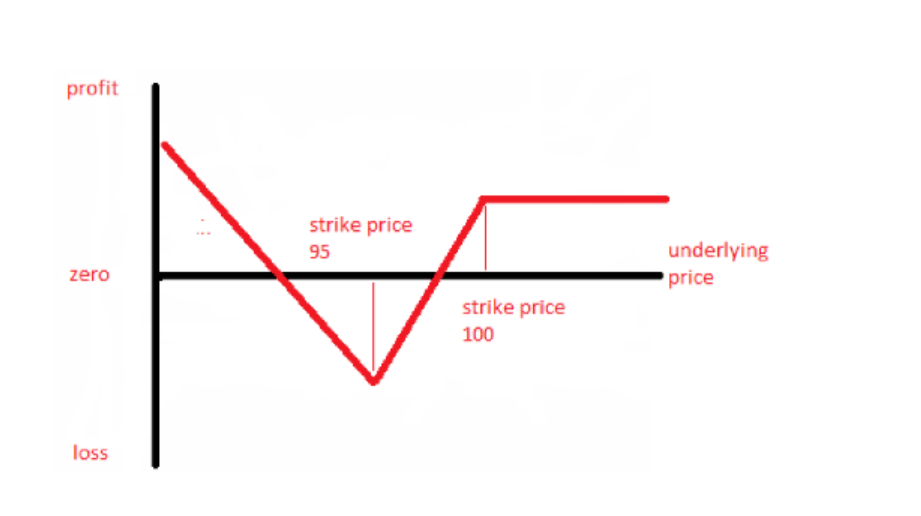

Dal punto di vista grafico, il pay-off verrebbe così rappresentato:

Valgono le stesse considerazioni fatte per la back spread call, ma stavolta il guadagno massimo si arresta se il prezzo del sottostante supera quota 100, mentre l'unico limite che incontra con il sottostante in discesa è nel caso in cui quest'ultimo arrivi a zero. La perdita massima si ha quando il prezzo del sottostante staziona a 95, che corrisponde allo strike price delle long put. Il passivo in tale circostanza è determinato dalla differenza tra i due premi pagati per la long put e il premio incassato per la short put.